Interview avec Ahmed Wadi, fondateur de Money Fellows. Une interview réalisée depuis le Caire par Samir Abdelkrim, fondateur de StartupBRICS et auteur de « Startup Lions ».

« On est jamais mieux servi que par soi-même », voilà un dicton qui incarne parfaitement le parcours inspirant de la startup Egyptienne Money Fellows et de son fondateur Ahmed Wadi. Devant l’incapacité des institutions financières à répondre à ses besoins, Ahmed Wadi, diplômé en informatique et start-uppeur en herbe, a tout simplement décidé de créer le service qui lui manquait lui-même. Inspiré des modèles traditionnels de micro-crédits, les Gemeyas, il a réinventé le principe grâce au digital, étendant ainsi leurs nombreux avantages à qui que ce soit, et de manière sécurisée. MoneyFellows se présente ainsi comme une innovation organique à impact, c’est à dire une innovation qui nait d’un besoin de terrain et qui propose de nouveaux services bénéfiques aux populations. Accéder à un capital de manière sécurisée, construire son épargne ou lancer son projet, sont tout autant de démarches que MoneyFellows rend désormais possibles et accessibles grâce au digital.

Quel est votre parcours et en quoi consiste MoneyFellows ?

Avant d’être entrepreneur je suis ingénieur en informatique, j’ai étudié en Allemagne où j’ai fait ma licence et mon master. J’ai fondé deux startups auparavant : un logiciel et un marketplace en ligne, tous deux basés en Allemagne. J’ai beaucoup appris avec elles. L’idée de Money Fellows m’est venue lorsque j’ai quitté l’Allemagne pour revenir dans mon pays. J’essayais d’avoir accès à de l’argent. Et vous savez qu’en Europe, vous avez un seuil maximum basé sur votre score de crédit. J’ai accédé au montant maximum que je pouvais obtenir, mais j’avais besoin de plus d’argent. Ma seule option était donc de recourir à ce modèle traditionnel que nous avons chez nous, à savoir le modèle ROSCA : Rotating Saving & Credit Association. Nous l’appelons différemment dans de nombreux pays, financement bon marché, Tontine et Guemeya en Égypte.

Comment cela fonctionne-t-il ?

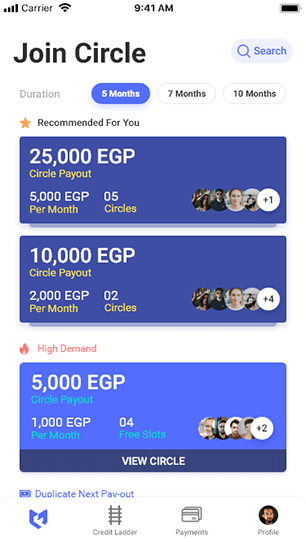

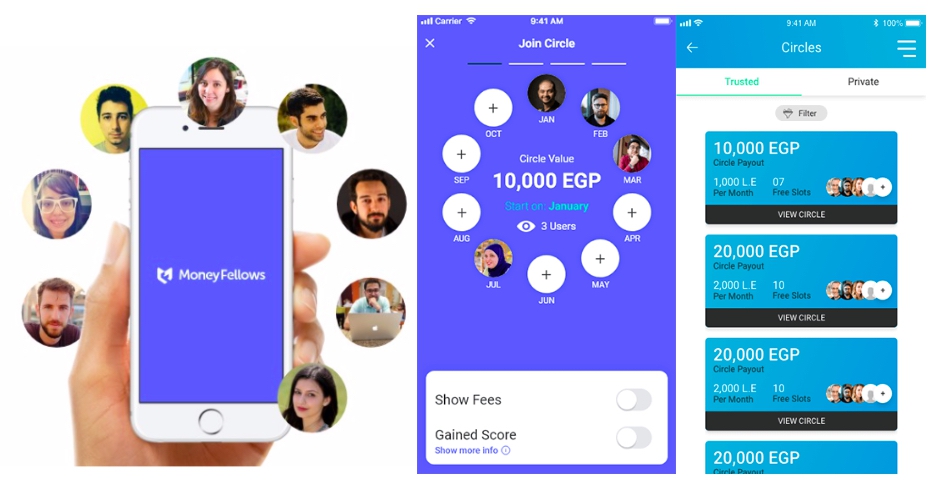

Il faut que les gens se connaissent. Amis, membres de la famille, collègues, être proches géographiquement. Ils acceptent tous de payer un montant fixe mensuel, disons 1.000 livres égyptiennes. Et à la fin de chaque mois, l’un d’entre eux reçoit la totalité du paiement. Et le mois suivant, ils font la même chose, mais cette fois-ci, c’est une autre personne qui reçoit le paiement complet, etc… cela continue à tourner, chacun attendant son tour. C’est un modèle très courant en Égypte, si vous vous renseignez. Au Caire vous trouverez beaucoup de personnes impliquées dans une Gemeya. Mais bien sûr, c’est un processus difficile à trouver. Parce que tu es toujours limité par le nombre de personnes proches que tu as autour de toi. Vous avez toujours des options limitées. Alors vous finissez par rejoindre un cercle qui ne correspond pas parfaitement à vos besoins, avec un montant et un délai de paiement qui ne sont pas les bons. Mais c’est votre seule option lorsque vous n’avez pas accès au crédit bancaire. La gestion d’un cercle est cependant extrêmement difficile. En général, une seule personne s’occupe de la collecte de l’argent, s’assure que les gens sont à l’heure, vérifie qui a payé et qui n’a pas payé. Il y a donc eu beaucoup de fraudes, beaucoup de retards de paiement parce que le système est off line et non digitalisé, ce qui peut entraîner des débordements.

Comment avez-vous changé le marché traditionnel des Gemeyas à travers le numérique ?

Avec le numérique, notre objectif était de construire un modèle qui optimise tous les avantages de la philosophie des Gemeyas, mais sans les défauts. Vous voyez Amazon ? Si vous avez très peu de marchands, les gens deviennent malheureux, mais si vous avez des milliers, ou des centaines de milliers de vendeurs, vous trouverez probablement ce que vous cherchez avec différentes options et différents prix, etc. C’est donc le même concept ! Au lieu d’avoir des cercles différents partout, nous avons unifié tout cela dans un grand pool. Ainsi, les gens ne se connaissent plus nécessairement, ils viennent, ils passent par un processus d’évaluation et peuvent ensuite rejoindre les cercles d’un grand groupe. Nous faisons circuler l’argent entre des gens qui ne se connaissent pas, et nous, nous sommes au milieu pour nous assurer que tout fonctionne dans la transparence, comme des tiers de confiance.

Vous avez bouclé une très belle levée en Série 1 de 4 millions d’US$ auprès de Partech Africa : comment les avez-vous rencontrés ?

Partech était en exploration de l’écosystème ici au Caire, pour comprendre le marché. C’est notre investisseur égyptien, Sawari Ventures, qui leur a parlé de nous et a facilité la mise en relation. Au bout de quelques jours, j’ai put rencontrer Cyril Collon (General Partner de Partech Africa) pour la première fois et c’est comme ça que tout a commencé, grâce à la recommandation bienveillante de notre investisseur historique.

Etaient-ils habitués au marché spécifique des Gemeya ? Quelle a été la réaction de Partech en découvrant votre pitch pour la première fois ?

C’était nouveau pour certains partenaires ; j’ai senti un débat entre eux au début. Ils débattaient pour savoir si cela pouvait fonctionner ou non. Pour certains, cela pouvait sembler être un drôle de modèle, mais pour d’autres, cela leur a parlé une fois que nous leur ayons expliqué et montré les chiffres, la taille du marché. Au début, cela peut sembler bizarre, mais lorsqu’ils ont voulu en apprendre plus, ils ont réalisé que des milliards d’US$ tournaient dans ce modèle. Il y avait là un vrai business scalable à construire grâce au digital.

Combien de temps vous a-t-il fallu pour les convaincre de rentrer dans le tour de table de MoneyFellows ?

Je dirai 4 ou 5 mois. Ils ont demandé des documents, des analyses, se sont renseignés sur le potentiel, etc. Et puis ils ont décidé d’investir. Bien sûr, la clôture du cycle a pris 6 mois supplémentaires en raison de la due diligence etc.

Diriez-vous que vous êtes une Fintech ? Comment avez-vous réussi à vous différencier de vos concurrents ?

Notre modèle n’est pas très compétitif en termes de concurrence directe. La Fintech est un marché surchargé mais plus particulièrement dans le domaine des solutions de paiement. En Egypte, quand il s’agit de numériser les ROSCA, il n’y a pas eu de concurrence. Je sais que lorsque nous avons commencé à faire de bons chiffres et que nous avons prouvé que notre modèle fonctionnait, quelques nouveaux acteurs sont apparus il y a un an. Mais ils n’ont pas fait grand-chose. En ce qui concerne notre modèle spécifique, nous avons l’avantage d’être les premiers à passer à l’échelle.

Quels conseils donneriez-vous à une Fintech qui cherche à lever des fonds en Égypte ? Quel état d’esprit doit-il avoir ?

La Fintech présente des défis. C’est un secteur très réglementé et pourtant nous ne sommes pas très avancés. Beaucoup de start-ups commencent par demander une approbation réglementée avant de chercher d’autres choses comme l’adéquation produit-marché, la validation des solutions… Mais il y a d’autres choses à faire avant qui sont plus importantes. De plus, la recherche d’une approbation réglementée prend beaucoup de temps et d’énergie, et à la fin, vous ne savez même pas ce que cela va réglementer, car cela change beaucoup et vite. Je dirais donc qu’il faut d’abord se concentrer sur l’adéquation entre le marché et le produit et sur la validation du produit, avant de chercher l’approbation.

Quel soutien avez-vous reçu du secteur public ? Et plus généralement, quelle a été la stratégie du gouvernement et de la Banque centrale concernant la digitalisation de la finance ?

Nous avons récemment commencé à voir des actions en faveur des Fintech de la part du gouvernement. Ils ont récemment créé une loi Fintech dans laquelle ils peuvent promouvoir de nouvelles initiatives. Par exemple si vous êtes une nouvelle entreprise avec un nouveau modèle qui n’est pas encore réglementé, vous demandez un SandBox (aire de jeu) à la Banque centrale. Il s’agit en fait d’une période de test durant laquelle les entreprises vont innover et travailler avec la Banque centrale, avec les régulateurs publics, sur une approbation préliminaire. Elles conviennent ensemble qu’il s’agit d’un projet pilote dans lequel elles testent l’ensemble du cycle réglementaire de bout en bout. Ils peuvent ensuite commencer à élaborer des lois et des règlements à partir de ce projet, sans que cela n’entre en conflit avec la croissance de l’entreprise. Ils travaillent donc ensemble pour que l’entreprise soit réglementée au bout du compte. En attendant, ils lui donnent une approbation préliminaire pour tester la solution sous contrôle et inspection de la Banque centrale. Et puis, une fois qu’ils ont obtenu leur autorisation, ils obtiennent des autorités une licence complète pour opérer et se développer. Pour la Banque Centrale d’Egypte, la Fintech est un énorme marché car la population non bancarisée est très importante. L’inclusion financière est une priorité du gouvernement.

Votre solution peut-elle être étendue en dehors du Caire et de l’Égypte, et potentiellement ailleurs sur le continent ?

Sans aucun doute. Ce modèle est assez familier dans les pays sub-sahariens. Ils le font différemment, mais au bout du compte, c’est le même principe. Il y a donc là un potentiel. C’est aussi quelque chose qui a enthousiasmé Partech, sachant qu’il n’était pas limité à l’Égypte ou à l’Afrique, mais qu’il avait un potentiel en Asie, dans la région du Golfe, etc.

Nous avons seulement commencé à explorer différents marchés, nous ne sommes donc pas encore arrivés à une conclusion, mais nous avons commencé l’exercice pour analyser et comprendre le meilleur endroit pour s’étendre, etc.

En ce qui concerne vos clients, quel est leur profil ? Quelle est votre force d’attraction ? Et comment l’utilisent-ils ?

Nous sommes en mesure de cibler un grand nombre de personnes différentes, c’est pourquoi nous avons deux types d’acquisitions : les personnes qui travaillent dans les réseaux sociaux, les activités de marketing et d’autres domaines, et les entreprises. Nous offrons nos services à leurs employés, et l’entreprise le déduit de leur salaire. En ce sens, nous touchons les jeunes de 21 à 32 ans, la génération des Millenials.

En ce qui concerne l’écosystème : il évolue très rapidement, surtout ces 2 ou 3 dernières années avec des réussites. Comment expliquez-vous ce phénomène ?

Le boom est venu après la révolution, donc il a été déclenché par elle. Il a attiré les gens et les a encouragés à démarrer leurs activités. La plupart des entreprises qui ont démarré récemment sont nées d’un problème auquel la société était confrontée. Elles sont nées comme Money Fellow. J’ai personnellement été confronté à un problème et j’ai pensé que la technologie pouvait le résoudre pour moi et pour tous les autres. Après la révolution, il y a eu beaucoup de chômage, de nouveaux problèmes sont apparus et, en même temps, il y a eu quelques exemples d’entreprises qui ont réussi. Je pense que c’est ce qui a poussé les gens à créer et à innover dans le domaine numérique. Le Covid a aussi aidé, mais c’est très récent, surtout dans les domaines de la technologie et des applications mobiles, de la santé, de la finance, du commerce électronique… Et puis, plus il y a d’exemples de réussite, plus les gens veulent créer les leurs !

Quel a été l’impact de Covid sur votre entreprise ?

Il a eu un effet positif sur nous. Je déteste dire cela, mais il a été bénéfique pour nous. Certaines personnes qui ont cessé de travailler et pour qui il était difficile de gérer leur Gemeya traditionnel, sont venues nous voir. Les gens voulaient planifier leurs vieux jours, donc ils voulaient s’assurer que leurs économies étaient faites correctement… Tout cela nous a permis d’atteindre de nouveaux clients

StartupBRICS Le Blog "Tank" des startups et de l'innovation dans les pays émergents

StartupBRICS Le Blog "Tank" des startups et de l'innovation dans les pays émergents